Telur-Telur yang Pecah Di Dalam Satu Keranjang

“Portofolio gue cuan 200% dalam 3 bulan!”

Sadar gak sih kalau makin kesini makin banyak orang yang hobi membandingkan imbal hasil portofolio mereka? Setiap ada review atau flexing portofolio, ada suatu tema yang sepertinya jadi benang merah. Kalau mau cuan gede, portofolio nya terkonsentrasi alias bet big. Is that a wise practice, or no?

Secara intuitif, portofolio yang concentrated itu masuk akal kalau mau mencapai return yang tinggi. Namun, rata-rata intuisi orang itu bertolak belakang dengan statistik. Yang cenderung diabaikan disini adalah jumlah orang yang mencoba strategi concentrated portfolio ini.

Berapa banyak orang dengan super concentrated portfolio yang akhirnya mendapat kerugian yang mencengangkan juga? Jawabannya: kemungkinan besar jauh lebih banyak dari pada yang kita kira. Tentu saja itu cerita yang kebanyakan orang tidak mau ceritakan.

Banyak yang melupakan suatu hal sederhana ketika berinvestasi: for every additional excess return, expect additional risk. Terkadang kita mikir risiko cuma dalam konteks two-dimensional, “Oh iya, saya tau harga asetnya bisa turun.” Tapi sebenarnya banyak sekali loh faktor risiko lainnya.

Misalnya kita tahu harga suatu aset bisa naik dan bisa turun. Namun, apakah kita mencatat potensi bahwa kita harus mencairkan aset tersebut sebelum aset tersebut bisa membuahkan hasil (horizon risk)?

Nah, bayangkan kalau portofolio investasi kita super concentrated dalam suatu aset. Iya kamu bisa dapat hasil yang besar kalau spekulasinya benar, kalau spekulasinya salah?

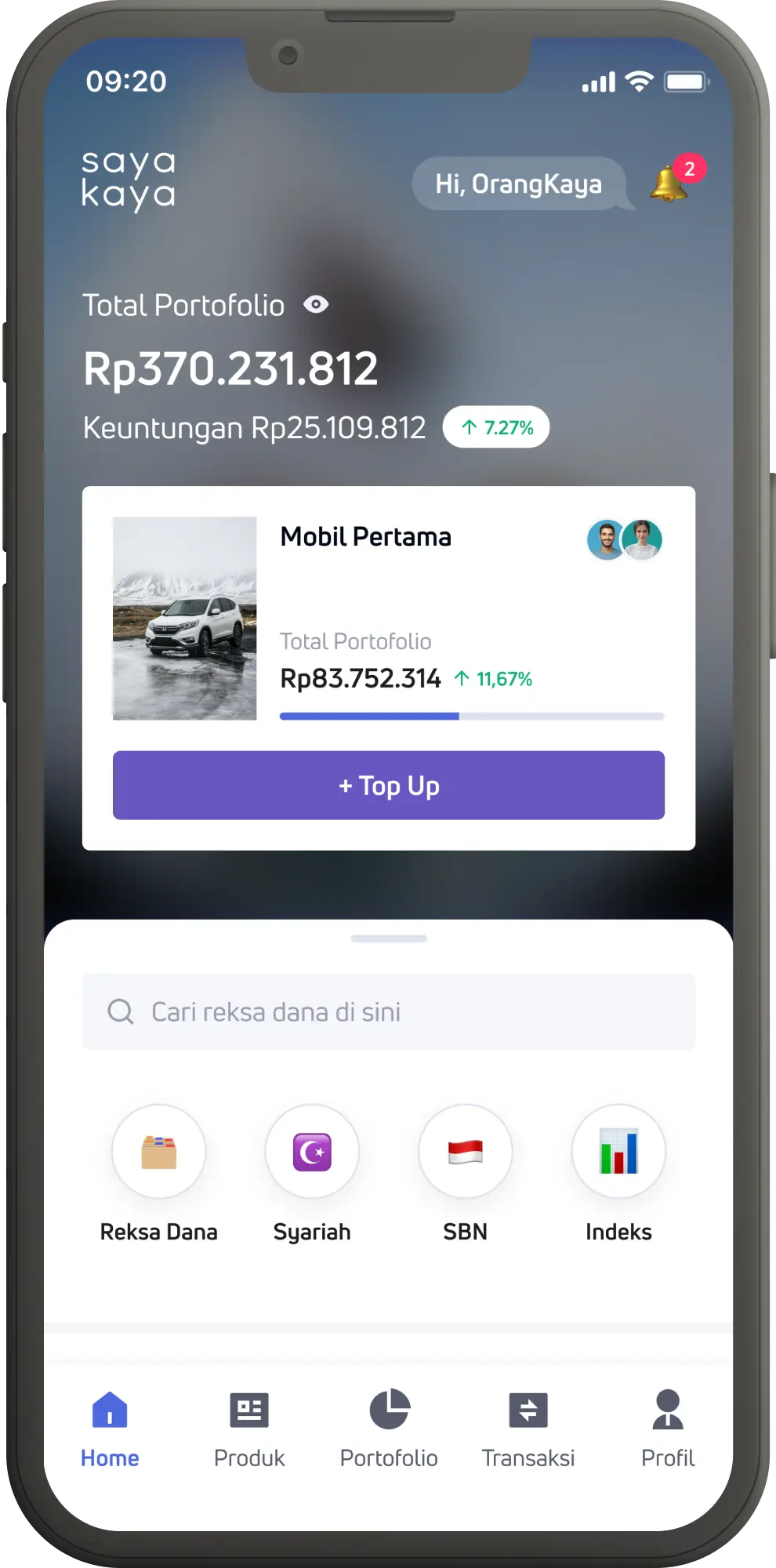

Karena tidak ada yang bisa meramal hari esok, maka sebaiknya kita berinvestasi dalam portofolio yang didiversifikasi. Diversifikasinya caranya bagaimana?

Ada lima poin penting yang harus diperhatikan dalam pemilihan kelas aset berinvestasi:

- Investment goal: apa yang kita ingin capai? Berapa yang kita butuhkan?

- Time horizon: kapan kita harus atau ingin mencapai tujuan tersebut?

- Risk profile: Berapa tingkat risiko yang kita bisa tanggung, dan berapa tingkat risiko yang kita mau tanggung?

- Liquidity: Seberapa penting likuiditas dalam tujuan kamu? Apakah kamu perlu untuk menarik dana ini sewaktu-waktu? Atau kamu bisa memiliki horizon yang lebih panjang?

- Capital: Berapa yang kita miliki? Berapa dana yang bisa kita tambah/sisihkan di masa mendatang? Berapa tingkat return yang kita perlukan?

Kelima pertanyaan di atas dapat membantu kita dalam menentukan komposisi kelas aset yang paling optimal dalam mencapai tujuan. Seringkali, tujuan keuangan yang berbeda akan membutuhkan komposisi kelas aset yang berbeda pula. Maka dari itu, sangat bijak untuk membangun beberapa portofolio yang berbeda supaya bisa mengelola setiap tujuan keuangan kita dengan optimal.

Kenapa optimal? Bukannya terbaik? Karena pemilihan kelas aset yang baik itu idealnya dapat menyelaraskan semua jawaban dari kelima pertanyaan di atas. Contoh: dana pernikahan.

- Investment goal: memiliki dana untuk pernikahan. Kita mau mengumpulkan dana sebesar Rp 25.000.000.

- Time Horizon: perkiraan tanggal untuk menikah satu tahun dari sekarang. Maka jangka waktunya pendek.

- Risk profile: karena sudah berjanji dengan calon mertua, maka tentu saja risiko yang bisa ditanggung kecil. Kita tidak bisa menimbulkan potensi kerugian terhadap portfolio yang satu ini.

- Liquidity: memilih instrumen yang dapat dicairkan dalam satu tahun ini.

- Capital: saat ini baru mengumpulkan Rp 15.000.000. Setiap bulannya hanya bisa menyisihkan Rp 750.000.

Dari situasi di atas, kita bisa hitung secara kasar bahwa ketika waktunya tiba, dana yang disisihkan nominalnya mencapai Rp15.000.000 + (12 x Rp750.000) = Rp24.000.000. Sehingga masih dibutuhkan nominal Rp1.000.000 lagi untuk mencapai tujuan tersebut. Hitungan kasar, kita bisa mencari instrumen investasi yang tingkat return-nya sekitar 5% untuk menutupi kekurangan tersebut. Misalnya, deposito dengan bunga yang lebih tinggi dikombinasikan dengan reksa dana pasar uang.

Nah, bagaimana kalau dana yang dikumpulkan tidak bisa memenuhi jumlah diatas? Let’s say… jika kita butuh dana Rp 30.000.000 dan bukan Rp 25.000.000.

Jika jawaban kamu adalah mencari instrumen investasi dengan potensi imbal hasil lebih tinggi, kamu tidak salah. Namun kamu juga harus ingat bahwa potensi imbal hasil yang lebih tinggi ini dibarengi dengan potensi risiko yang lebih besar.

Misalnya, kamu memutuskan untuk menaruh dana kamu di instrumen saham.

Memang betul, potensi imbal hasil mungkin lebih tinggi, namun bisa saja kamu akhirnya gagal nikah karena salah memilih saham sehingga mengalami kerugian. Ingat, potensi imbal hasil yang lebih besar artinya ada potensi kerugian yang sama besarnya (or even bigger!).

Diversifikasi sendiri bukan hanya bisa dilakukan lintas kelas aset (misalnya, kombinasi pasar uang dan deposito), namun juga dalam suatu kelas aset sendiri. Misalnya, untuk menghindari risiko underperformance (kinerja di bawah rata-rata), kita memilih dua reksa dana pasar uang dari manajer investasi yang berbeda. Ini juga bentuk diversifikasi, lho.

Semoga sedikit ilustrasi diatas bisa membantu teman-teman lebih mengerti mengenai diversifikasi. Selanjutnya, kita akan membahas mengenai diversifikasi di beberapa kelas aset lain untuk mencapai tujuan keuangan yang lebih panjang. Sampai jumpa di blog berikutnya!

Lihat Blog Lainnya

Sekte Gowes

Akhirnya saya bergabung ke sekte yang lagi kekinian banget, sekte gowes.

Baca Selengkapnya

Womansipasi

Masih dalam semangat hari Kartini di bulan April, kita memperingati kisah pahlawan perempuan yang memperjuangkan kemajuan gendernya, R.A. Kartini. Setiap berbicara mengenai hal ini, saya bisa sangat passionate, karena gerakan female empowerment sangat penting untuk memajukan kualitas hidup para perempuan dan pada akhirnya berdampak pada generasi penerus yang dibesarkan oleh perempuan.

Baca Selengkapnya

Soal Menjadi Tidak Tipikal

Di satu sore, saya ngobrol dan saling bertukar pikiran dengan Shifra Lushka, penulis buku best seller BTS, Today We Fight. Shifra adalah seorang penulis milenial yang aktif di bidang sosial. Seorang pengagum George Orwell plus tentunya BTS.

Baca Selengkapnya